主婦

主婦

確定申告の医療費控除では、病院へ通院するための交通費も対象となっています。

しかし、電車代やバス代など領収書がなかったり、Suicaや定期券を利用していたり、書き方に悩む人も多いですよね。

ことり

ことり

どうやって書くの?どこまで集計していいの?と悩む人が多い「医療費控除の交通費」について、分かりやすくお伝えします。

ここでは、医療費控除の明細書への交通費の書き方、具体的な記入例、領収書がないときに使えるエクセルテンプレートなどをご紹介します。医療費控除の対象になる交通費・ならない交通費についても、ケースごとに分かりやすく解説します。

医療費控除では交通費も対象

確定申告の医療費控除として認められる費用には、治療を受けるためにかかった交通費が認められています。

9 次のような費用で、医師等による診療、治療、施術又は分べんの介助を受けるために直接必要なもの

(1) 医師等による診療等を受けるための通院費(後略)

基本的には、電車やバスなどの公共交通機関を使ったときにかかる交通費が対象ですが、緊急時のタクシー代なども認められています。

これらの交通費(通院費)は、他の医療費と同じように「医療費控除の明細書」に記入をして、確定申告書と一緒に税務署へ提出することになります。

領収書がない交通費

主婦

主婦

もちろん、領収書がなくても医療費控除として認めまれます!

・・・というか、公共交通機関を使ったときって、基本的に領収書もレシートももらいませんよね。そのため、Suicaなどの電子マネーやICカードの利用履歴だったり、チャージしたときの領収書なども不要です。

その代わり、いくら通院費がかかったのかを分かるようにしておく必要があります。

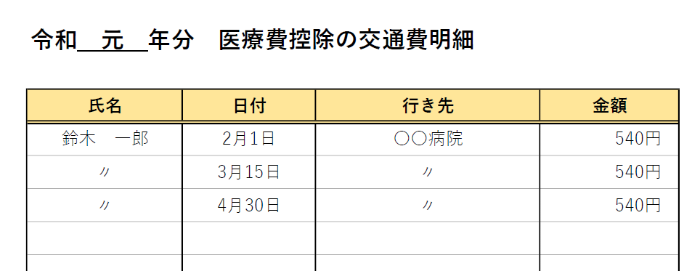

エクセルで交通費の明細を作る

エクセルなどを使って、通院にかかった交通費の明細を記録しておきます。

明細には、以下の内容を「通院ごと」に記録しておきます。

・氏名(通院した本人)

・日付

・行き先(病院名や薬局名)

・金額(往復した場合は、片道×2の金額を書く)

ここで記録した交通費を集計し、合計金額を医療費控除の明細書へと転記します。

ことり

ことり

なお、この交通費の明細は、手書きのメモ程度でもOKです。あとから確認できるように、間違いがないよう丁寧に作成しておきましょう。

上記画像の「医療費控除の交通費明細」のエクセルテンプレート(簡易フォーマット)を作ってみました。合計金額も自動で集計してくれます。どなたでもご自由にお使いください。(再配布不可)

>>「医療費控除の交通費明細」テンプレートのダウンロードはこちら

※リンクをクリックすると、エクセルファイルがダウンロードされます。

領収書は自宅で5年間保存する

確定申告のときに、医療費の領収書は税務署へ提出する必要がありません。

その代わり、自宅で5年間保存することが義務付けられています。交通費を記録した明細やメモなども、領収書と一緒に大切に保管するようにしてください。

ことり

ことり

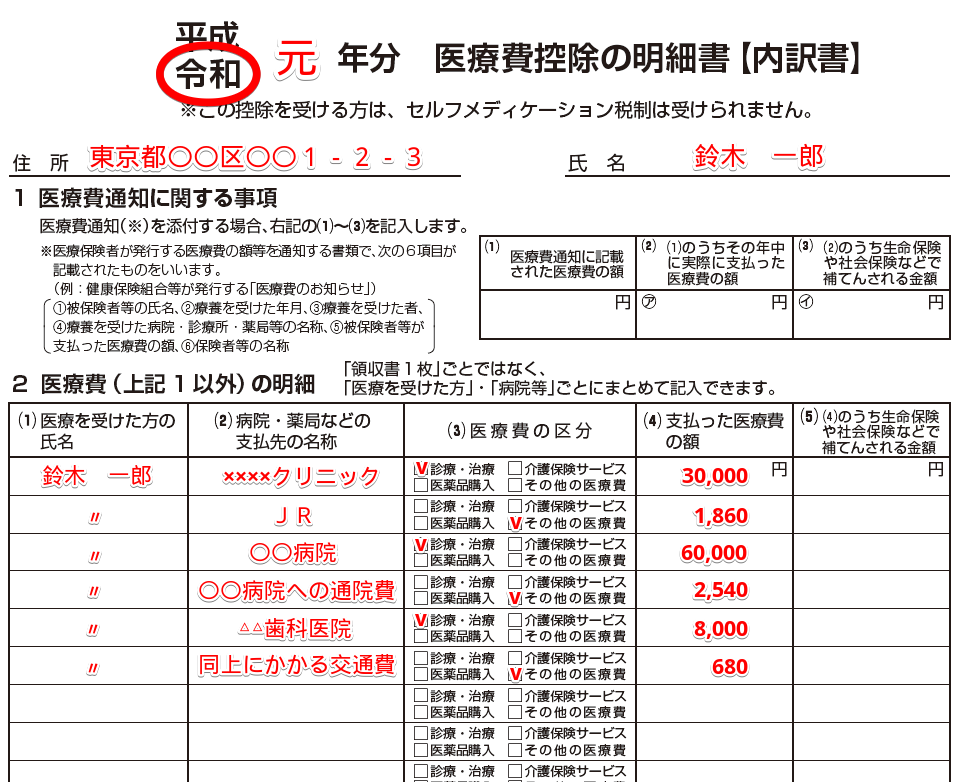

医療費控除の明細書の書き方

交通費が集計できたら、さっそく「医療費控除の明細書」へと記入していきます。「医療費控除の明細書」のフォーマットは、国税庁のHPからダウンロードが可能です。

記入例

交通費の書き方にはいくつか方法がありますが、通院のための交通費ということが分かればOKです。

(1) 氏名:通院した本人の名前(フルネーム)

(2) 支払先:

・「JR」「都営バス」など使用した交通機関を書く

・「〇〇病院への通院費」と書く

・通院先の医療費の次の行に「同上にかかる交通費」と書く

(3) 医療費の区分:「その他の医療費」にチェックを入れる

(4) 支払った医療費の金額:人ごと・支払先ごとに集計した通院費の合計金額を書く

(5) 補てんされる金額:記載不要

ご自身がしっくりくる書き方でご記入ください。

ことり

ことり

医療費集計フォームの場合

医療費控除の明細書ではなく、データをそのままアップロードできる「医療費集計フォーム」を利用する場合も、交通費の書き方は同じです。

人ごと・支払い先ごとに集計した通院費を「JR」「〇〇病院への通院費」「同上にかかる交通費」などで入力しましょう。

なお、任意項目の「支払年月日」については、入力しなくてOKです。

医療費控除の交通費 対象になるものならないもの

主婦

主婦

ことり

ことり

通院のための交通費といっても、医療費控除の対象として認められるもの認められないものがあります。間違えやすいポイントでもあるので、具体的なケースをチェックしていきましょう。

自家用車のガソリン代、駐車場代

自家用車で通院するときの費用は、医療費控除の対象外です。ガソリン代はもちろん、駐車料金の領収書があってもNGです。高速代も認められません。

同じく、自転車で通院した時の駐輪場代もNGです。

自家用車で通院する場合のガソリン代や駐車場の料金は、医療費控除の対象とはなりません。(国税庁「自家用車で通院する場合のガソリン代等」より抜粋)

タクシー代

通院のためのタクシー代は、原則、医療費控除の対象外です。

緊急性があるなど公共交通機関が利用できない場合のみ、医療費控除として認められます。この場合は、高速料金が含まれていてもOK。

例えば、急病で仕方なくタクシーを利用したとか、出産のための陣痛タクシーを利用したケースですね。

ことり

ことり

遠方への新幹線や飛行機代

県外の総合病院への転院を勧められたり、難病のため専門医のいる病院で手術をする必要があるなど、遠隔地への交通費であっても「治療のために必要な相当の理由」があれば、医療費控除の対象になります。

新幹線や飛行機など使用した交通機関にかかわらず、どんな理由で遠方の病院へ行かなければいけなかったのか、が判断の基準になります。

このあたりはケースバイケースになりますので、気になる方はお住いの税務署などへ相談するのが確実です。

なお、里帰り出産のための帰省費用は医療費控除の対象外となっています。

参考

遠隔地の病院において医師の治療を受けるための旅費【国税庁】

付き添いの人の交通費

原則、医療費控除として認められるのは「患者自身が通院するための交通費」ですが、患者を1人で通院させるのが危険な場合には、付添人の交通費も医療費控除として認められます。

赤ちゃんや幼児など、子供は1人で病院へ行けませんので、付き添う母親・保護者の交通費は医療費控除の対象です。(個人的な見解ですが、中学生くらいまでは付添人が認められると思います)

また、一人では満足に歩けない高齢者や車いすで移動する方も、付添人の交通費が認められます。

入院中の看病のための交通費

家族が入院した場合、特に子供が入院した場合は、看病のために母親が毎日病院へ通うケースは珍しくありません。

しかし、このような場合は患者である子供自身が通院していないので、母親の交通費は医療費控除として認められません。

同じ理由で、入院中のお見舞いや面会、出産時の夫の立ち合いのための交通費も医療費控除の対象外です。

定期券を利用した交通費

通勤途中に病院へ寄ったり、病院から会社へ向かったり、会社帰りに職場から直接通院したり…。定期券を利用して通院するケースは多いと思います。

このように通勤定期や通学定期を利用して病院へ行ったときの交通費は、医療費控除の対象外になるので注意してください。

ただし、職場から通院した場合でも、定期券を使わなかった交通費については医療費控除の対象になります。(会社から病院、病院から自宅の交通費を計上できます)

また、定期区間外の料金であれば、医療費控除の対象になります。たとえば、A駅からB駅までは定期区間で、B駅からC駅へは定期区間外の場合は、B駅からC駅の交通費のみ医療費控除として認められます。

医療費が0円のときの交通費

子供の医療費助成や受診票を利用した妊婦健診など、病院でのお会計が0円になるケースがあります。

医療費が0円だと、医療費控除の明細書には書く必要がありません。このようなケースで、交通費だけを明細書に書いてもよいものでしょうか?

結論としては、交通費のみを書いてOKです。

この場合は、医療費控除の明細書へ「〇〇病院への通院費」と書いておきましょう。できれば、0円の領収書を保存しておき、通院履歴と照合できるようにしておくのが望ましいです。

同じようなケースで、医療費通知を利用して医療費控除の申請をする場合も、明細書には交通費のみを書くことになります。

医療費控除対象外の費用にかかる通院費

病院で支払ったお金であっても、健康診断や予防接種、美容目的のための施術(美容整形や歯列矯正など)などは医療費控除の対象外です。

このような目的で通院した場合の交通費は、同じく医療費控除の対象外になります。

対象になる交通費は、あくまで「治療のための患者自身の通院費」ですのでお気を付けくださいね。

医療費控除の交通費まとめ

総合病院へ行った時の駐車料金は、領収書があったので入れちゃうところでした💦あらためて、内容を確認してみようと思います。

主婦

主婦

ことり

ことり

どんなものが対象なのか?どうやって書けば医療費控除として申請できるのか?確定申告前に、あらためて確認しておきましょう。

なお、医療費控除では判断が難しかったり、ケースバイケースなものも多いです。悩んだときは、お住いの税務署の相談窓口や国税庁の確定申告電話相談センターなどを活用してみてください。無料で相談にのってくれますよ。

医療機関への自家用車のガソリン代、駐車場代は認められない。

ならば、その代わりとして交通費(バス・電車を使用したものとして)を

計上しても問題はないのでしょうか。

よろしくお願いします。

tanabe 様

ご質問ありがとうございます。ブログ運営者のことりです。

おっしゃりたいことはとてもよく分かります!

車で通院した費用が認められないなら、電車で通院した場合の交通費を代わりに計上してもいいのでは…ということですよね。

おそらく、そのように申請しても、税務署で真偽を確認するのは難しいと思われます。

しかし、医療費控除の費用として認められているのは、あくまで実際に支払った金額です。もしも車で通院しているのに電車代を申請していたら、それは虚偽申請になってしまいます。残念ながら、代わりの交通費を申請することは認められていません。

ご参考になさってください。

ことり

通院費は通院給付金で補てんされ医療費が実質0円の場合の交通費ですが、例えば通院費が3000円、

交通費が1000円、通院給付金が5000円の場合、交通費も通院給付金で補てんされたとみなされるのでしょうか。

ご教示いただけますと幸いです。

よろしくお願いいたします。

max 様

運営者のことりです。

ご質問ありがとうございます。

医療費控除では、

給付金を多くもらった場合、どう考えるべきかが分かりにくいですよね。

ご質問いただいたケースですと、

通院給付金として支給された5000円は、

特定の医療費に対してのものかと思います。

そのため、医療費分を補てんしたお金と考え、

交通費については別のものとして捉えます。

「通院費」という言葉がややこしいですよね。

ここでいう「通院費」というのは、

『病院を受診した際にかかった医療費』と捉えてください。

医療費の種類として、

受診をしたら「通院費」、宿泊をしたら「入院費」、手術をしたら「手術費」といった感じです。

よって、

・通院費(医療費の自己負担)3000円

・交通費 1000円

・通院給付金 5000円

のようなケースは、

医療費:3000円ー5000円=2000円≧0円←医療費控除できる金額はゼロ

交通費:1000円←医療費控除できる

となります。

ご参考になれば幸いです。

ことり

ことり様

分かりづらい質問内容に対し、大変分かりやすくご回答頂きましてありがとうございました。

max様

わざわざお返事をいただき、ありがとうございます!

「回答を読んでいただけたかな…ちゃんと伝わったかな…?」と心配していたので、ホッといたしました(*´▽`*)

滞りなく確定申告が終わるよう、応援しております。

ことり