2019年10月1日からいよいよ消費税が10%に引き上げられます。

現在の8%からたった2%の増税と言えど、チリも積もれば…のように1年を通して大きな負担になることは明らかですよね。

頭を悩ませる主婦も多いと思います。

そこで、

▽消費税10%で増える家計負担はいくら?

▽少しでも負担を減らすために有効活用したい施策や給付金

▽このタイミングだからこそ実践したい節約術

をお伝えしていきます!

消費税10%で家計負担はどうなる?

消費税は、お金を使うときにかかってくる税金なので、全国民にとって気になる話題ですよね。

そのため、消費税10%に上がると聞くと、「支払うお金が増える!どうしよう!」と不安な気持ちになる人も多いと思います。

もともと8%の消費税が10%になれば、その違いは「2%」。

100円の支出ならたった2円の違いでも、1万円の支出なら200円の違いになり、100万円の支出なら2万円の違いになってきます。

このように、まとまったお金で見ると2%はあなどれない金額になりますよね。

特に、家庭全体の支出で見れば、食費、家賃、教育費、交通費、光熱費、被服費などなど…。

家計の予算や管理方法を変える必要が出てくるかもしれません。では、実際にいくらぐらいの影響があるのかチェックしていきましょう。

消費税10%の影響額~家計負担はいくら増える?

家計への影響額といっても、家族構成や収入などによって違いがあるので具体的な金額を抽出するのは難しいです。

そこで、2018年10月に大和総研が発表した試算をもとに、代表的なケースを見てみましょう。

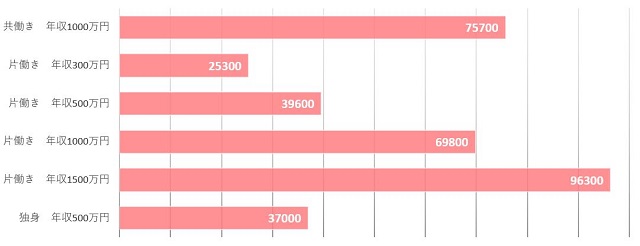

ケース①共働き4人世帯+年収1000万円

夫婦共に会社員でそれぞれの年収が500万円程度、小学生~中学生の義務教育期間の子どもが2人いるというケースです。

年間7.57万円の負担増

ケース②片働き(専業主婦)4人世帯+年収300万円

片働きとは、会社員+専業主婦+子ども2人(小学生~中学生)の家庭を想定したケースです。

会社員の年収が300万円と平均より低めの場合、使うお金も低くなるため消費増税による影響額も比較的小さくなります。

年間2.53万円の負担増

ケース③片働き(専業主婦)4人世帯+年収500万円

同じく片働き世帯で、年収500万円のご家庭のケースです。

年間3.96万円の負担増

ケース③片働き(専業主婦)4人世帯+年収1000万円

同じく片働き世帯で、年収1000万円のご家庭のケースです。

このケースでは、社会保険料や高所得者の負担などが多くなってくるため、共働きで年収1000万円の家庭より影響額が少なくなります。

年間6.98万円の負担増

ケース④片働き(専業主婦)4人世帯+年収1500万円

同じく片働き世帯で、年収1500万円の高所得なご家庭のケースです。年収に比例してより多くお金を使うことが想定されるため、消費税増税による影響額も高くなっています。

年間9.63万円の負担増

ケース⑤独身+年収500万円

さいごに、結婚をしておらず年収500万円の人のケースです。家族がいるケースに比べ、教育費などがかからないことから影響額は少なくなっています。

年間3.7万円の負担増

消費税8%→10%の影響額まとめ

(出展:大和総研「消費税増税等の家計への影響試算(2018年10月版)」)

あくまで平均的なデータなどをもとに試算した結果ではありますが、このデータを参考にすると、平均的な家庭であれば約4万円~約8万円くらいは増税で支払うお金が増えるということになります。

1ヵ月あたりでみると3,000円~7,000円くらい家計負担が増えてくるので、色々とやりくりが必要になってきそうです。

食費への影響はほぼゼロ?軽減税率の罠

普段の食費をちょっと節約すればいいわよね♪

ちょっと待ってください!

食費を削ってやりくりするのは、かなり難しいと思います。なぜなら、食費は8%のままだからです。

消費税が10%に上がるのと同時に導入されるのが「軽減税率」という制度。これは、ほとんどの飲食料品の消費税を8%のままにするというルールです。

外食やお酒などは10%になってしまいますが、それ以外の食べ物・飲み物はこれまでどおりの値段で買うことができるので、増税をきっかけに節約する必要はありません。

食費としてご家庭に影響があるとすれば、

・みりん

・料理酒

あたりでしょうか。

この2つはお酒に分類されてしまうため、消費税が10%に変わります。増税前に買いだめしておくのがいいかもしれませんね。

みりんはお酒に分類されるので消費税10%ですが、みりん風調味料はお酒ではなく調味料という扱いになるので消費税8%で買えます。

関連記事>>>軽減税率をサクッと解説!消費税10%に上がるもの上がらないもの

消費税10%で導入される政策を有効活用しよう!

今回の増税では、軽減税率と同じく各家庭の負担を減らすための政策がいくつも実施されます。

- 軽減税率の導入

- キャッシュレス決済をはじめとした増税対策

- 幼保無償化・社会保障の拡充

これだけで、国は6兆6000億円の予算を組んでいます。

消費税増税の効果は5兆7000億円といわれていますので、赤字覚悟の対策なんです。それだけのお金を使って国がいろいろ用意してくれるんだから、できるだけ利用しなくちゃもったいない!

各ご家庭で利用できる増税での節約術を簡単にまとめておきます。

軽減税率

先ほどもお伝えした「軽減税率」の導入で、増税の負担が軽減されています。対象の品目については、増税されず消費税8%が適用されます。

- 食料品

- お弁当などの持ち帰り

- ファーストフードのテイクアウト

- 週2回以上の定期購読している新聞

これらは2019年10月以降も消費税8%のままですので、ご安心を!一方で、外食やお酒は10%に変わりますので、節約していく必要があるかもしれませんね。

関連記事>>>軽減税率をサクッと解説!消費税10%に上がるもの上がらないもの

キャッシュレス決済によるポイント還元

コンビニをはじめとした中小小売店での買い物をキャッシュレス決済にすると、購入額の2%~5%のポイントが還元されます。

全ての人が対象の制度になっていますので、利用しなちゃもったいない!

キャッシュレス決済を難しく感じる人もいるかもしれませんが、今のうちに自分に合った方法を見つけて、損をしない準備をしておきましょう。

キャッシュレス決済によるポイント還元は、2020年6月までの9ヶ月間の期間限定施策の予定です。

プレミアム商品券

- 0~2歳の子育て世帯

- 低所得者(生活保護受給者を除く)

①②を対象に、2019年10月から半年間使えるお得な商品券(プレミアム商品券)が発行されます。最大で2万5000円分の商品券を2万円で買うことができるため、5000円分の得をすることができます。

最新情報で、子育て世帯の対象範囲が学歴2歳までと発表されました!つまり、3歳半のお子さんをもつご家庭までがプレミアム商品券を購入できることになります♪詳しくは別記事「プレミアム商品券を分かりやすく解説!どれくらいお得?どこで買える?」をご覧ください。

住宅購入

住宅に関しては、主に3つの施策がスタートします。

- すまい給付金を30万円から50万円へ増額(対象者の所得制限も510万円から775万円へ拡大します)

- 次世代住宅ポイント制度の導入で、省エネ住宅などを購入・改修すると最大35万円相当のポイントがもらえます

- 住宅ローン減税を受けられる期間が10年から13年に延長

住宅購入というのは高額な買い物なので駆け込み需要をしがちですが、あせらず冷静に計算してみてくださいね。

また、そもそも土地には消費税がかかりませんので、建物部分の金額だけが増税の影響を受けることに注意しましょう。

自動車の税制改正

自動車を買った時にかかる「自動車取得税」が廃止され、「環境性能割」が導入されます。最大3%の課税が、増税後1年間は2%に引き下げられます

幼児教育・保育料の無償化

- 3~5歳児

- 住民税非課税世帯の0歳~2歳児

①②を対象に、幼稚園や保育園の保育料が原則無料になります。対象のお子さんがいるご家庭にとっては、増税分をまかなえるほどの金額ですよ。

関連記事>>>幼児教育無償化をサクッと解説!対象になる子供と補助金の上限【最新版】

消費税10%の影響と家計負担まとめ

消費税10%って聞くと、すごく負担が増えるような気がしますよね。

お金がなくなっていく漠然とした不安から「とにかく節約!」とがんばる主婦の方も多いかもしれません。

でも、具体的な金額が分かれば、家計のやりくりすべき内容が見えてくるはずです。

我が家にはどれくらいの影響があるのか?

増税と同じタイミングで受け取れるお金・制度は何があるのか?

これらをしっかりと把握して、10月以降の増税に備えた家計管理をしていってくださいね。